Warren Buffett lamentou no sábado a falta de investimentos atraentes disponíveis para seu enorme conglomerado de US$ 713 bilhões Berkshire Hathaway, alertando que as baixas taxas de juros nos últimos dois anos inflaram as avaliações nos mercados financeiros.

Reflexões, no tão esperado Buffett carta anual, os resultados de acompanhamento mostraram que o lucro operacional da Berkshire aumentou 45% em relação ao ano anterior, para US$ 7,3 bilhões nos últimos três meses do ano. Os ganhos foram impulsionados pelos fortes resultados da BNSF Rail e sua rede elétrica.

Buffett, de 91 anos, disse aos investidores da Berkshire que ele e seu braço direito, Charlie Munger, encontraram “um pouco que nos empolga” enquanto procuravam investimentos que poderiam canalizar parte dos US$ 146,7 bilhões do grupo.

“Charlie e eu tivemos posições semelhantes em termos de dinheiro de tempos em tempos no passado”, disse ele. “Esses períodos nunca são agradáveis, nem permanentes. Felizmente, tivemos uma alternativa bastante atraente durante 2020 e 2021 para distribuir o capital.”

Buffett, que foi criticado por não usar mais dinheiro disponível da empresa para comprar empresas para adicionar ao seu portfólio, voltou-se agressivamente para comprar de volta Ações da Berkshire. A empresa gastou US$ 27,1 bilhões em recompras de ações no ano passado, e Buffett indicou em sua carta que já havia comprado outros US$ 1,2 bilhão em ações da Berkshire em 2022.

A visão do reitor do setor de investimentos vem depois de três meses turbulentos nos mercados financeiros, com investidores despejando ações de empresas perdedoras enquanto correm para sair dos cantos mais arriscados do mercado de ações.

Antes de falar menos educadamente, disse Buffett, gostaria de dizer que os mercados de alta geram touros inchados.

Os movimentos no mercado de ações foram em grande parte impulsionados por Mudança do Federal ReserveQue se prepara para elevar os juros pela primeira vez desde 2018, enquanto trabalha para domar a inflação e conter os excessos que vê nos mercados.

“As baixas taxas de juros de longo prazo aumentam os preços de todos os investimentos produtivos, sejam ações, apartamentos, fazendas, poços ou qualquer outra coisa”, escreveu Buffett. “Há outros fatores que também afetam as avaliações, mas as taxas de juros sempre serão importantes.”

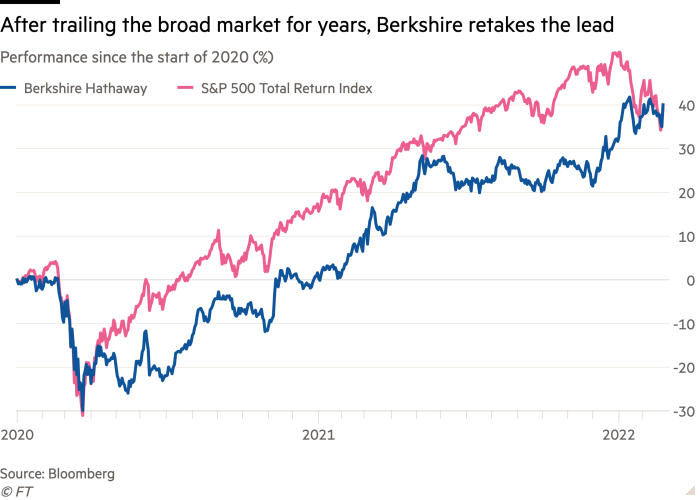

As condições de mercado estão começando a favorecer antigos conglomerados industriais, gigantes financeiros, gigantes de energia e serviços públicos – todas as linhas de negócios da Berkshire. As ações da empresa avançaram 6,4 por cento até agora este ano, bem acima da queda de 8 por cento da Standard & Poor’s 500.

Muitos dos abusos que Buffett e Munger alertaram nos últimos anos Começou a vazar do mercado. Os cálculos do Financial Times mostraram que a média da empresa no Russell 3000, que abrange empresas americanas grandes e pequenas, caiu mais de 30% em relação às máximas de 52 semanas.

Dados do Finra, o órgão de vigilância de Wall Street, também sugerem que algumas das especulações que dominaram a atividade comercial em 2021 foram pálido, pálido. A quantidade de dinheiro emprestado usado para financiar posições de ações caiu mais de um décimo desde outubro.

“As pessoas que estão confortáveis com seus investimentos, em média, se saem melhor do que aquelas motivadas por manchetes, fofocas e promessas em constante mudança”, disse Buffett.

A estratégia de longo prazo de Buffett atraiu legiões de devotos ao longo dos anos, que leram sua carta anual pedindo conselhos sobre investimentos e ouviram sua opinião sobre os eventos mundiais.

O relatório anual da empresa, também divulgado no sábado, mostrou que a empresa adicionou algumas novas posições à sua carteira de ações de US$ 351 bilhões e, em vez disso, foi uma vendedora líquida das ações. A Berkshire gastou US$ 8,4 bilhões em 2021 comprando ações. Por outro lado, vendeu US$ 15,8 bilhões em ações.

No entanto, muitas das empresas que operam em Berkshire, que incluem a fornecedora de sorvetes Dairy Queen, a seguradora Geico e a operadora de aeronaves NetJets, tiveram um ano excepcional.

O lucro líquido do ano inteiro mais que dobrou em relação ao ano anterior para US$ 89,8 bilhões, ou US$ 59.460 por ação Classe A, um resultado que incluiu ganhos significativos com a valorização de suas participações acionárias. Buffett disse há muito tempo que o valor geral do lucro que a Berkshire deve divulgar, que é afetado pelas flutuações no mercado de ações, geralmente é “sem sentido”.

Em vez disso, concentre-se no lucro operacional gerado pelas divisões individuais da empresa. A BNSF relatou um salto de 16% no lucro para quase US$ 6 bilhões, impulsionado por remessas mais altas de bens de consumo e industriais e carvão por meio de sua linha ferroviária. As receitas da unidade, que Buffett descreveu em sua carta como a “aquisição mais significativa” da Berkshire, estão aproximadamente de volta aos níveis pré-pandemia.

Os resultados da empresa são frequentemente vistos como um barômetro da economia americana em geral, dadas as centenas de subsidiárias que ela possui e que operam em setores remotos. As vendas aumentaram em suas instalações, bem como nos negócios de manufatura, varejo e construção residencial.

Buffett também deu espaço no relatório anual da Greg Appel, a pessoa indicada pelo Conselho de Administração para ser seu eventual sucessor, para detalhar como a Berkshire planeja lidar com a sustentabilidade no grupo. Este ano, a empresa listou as mudanças climáticas como um fator de risco para seus negócios.

Abel disse que os esforços se concentraram na Berkshire Hathaway Energy, onde a empresa investe em projetos solares e eólicos, e na BNSF.

“Aficionado por música. Jogador. Praticante de álcool. Leitor profissional. Estudioso da web.”