A flexibilização quantitativa foi creditada com o aumento dos retornos das ações e outros ativos especulativos, inundando os mercados com liquidez, já que o Federal Reserve investiu trilhões de dólares em títulos após a crise financeira e em meio à pandemia de coronavírus. Investidores e formuladores de políticas podem subestimar o que acontece quando a maré baixa.

“Não sei se o Fed ou qualquer outra pessoa realmente entende o impacto do QT ainda”, disse Aidan Garrib, chefe de macroestratégia global e pesquisa da PGM Global, com sede em Montreal, em entrevista por telefone.

De fato, o banco central começou a encolher lentamente seu balanço – um processo conhecido como aperto quantitativo, ou QT – no início deste ano. Agora está acelerando o processo conforme planejado, e isso está deixando alguns observadores do mercado nervosos.

A falta de experiência histórica em torno do processo aumenta o nível de incerteza. Enquanto isso, pesquisas que creditam cada vez mais a flexibilização quantitativa ou QE com o aumento dos preços dos ativos apontam logicamente para a possibilidade de QT fazer o oposto.

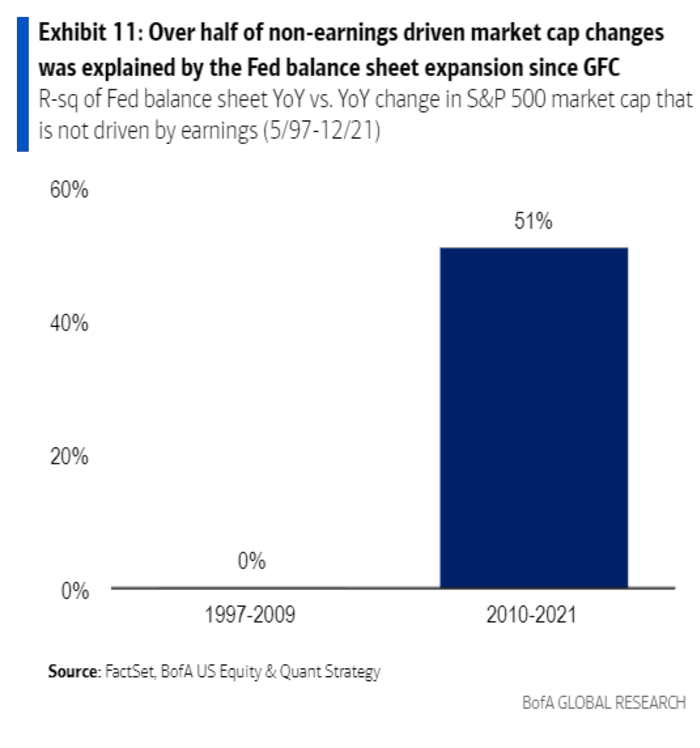

Desde 2010, o QE explicou 50% do movimento nos múltiplos preço-lucro do mercado, disse o estrategista quantitativo e de ações do Bank of America, Savitha Subramanian, em uma nota de pesquisa de 15 de agosto (veja o gráfico abaixo).

BofA US Equity & Quant Strategy

“Com base na forte relação linear entre os retornos do QE e do S&P 500 de 2010 a 2019, o QT se traduziria em uma queda de 7 pontos percentuais no S&P 500 a partir de 2023”, escreveu ele.

Arquivo: Quanto do aumento do mercado de ações foi devido ao QE? Aqui está uma estimativa

Na flexibilização quantitativa, um banco central cria dívida que pode ser usada para comprar títulos no mercado aberto. A compra de títulos de prazo mais longo visa reduzir os rendimentos, o que aumenta o apetite por ativos mais arriscados, já que os investidores procuram retornos mais altos em outros lugares. O QE cria novas reservas nos balanços dos bancos. A almofada adicional permite que os bancos mantenham reservas de acordo com os regulamentos, dá mais espaço para emprestar ou financiar atividades de negociação por fundos de hedge e outros participantes do mercado financeiro e aumenta a liquidez do mercado.

Uma maneira de pensar sobre a relação entre QE e ações é que, à medida que os bancos centrais realizam QE, isso aumenta as expectativas de ganhos futuros. Isso, por sua vez, reduz o prêmio de risco das ações, a renda extra que os investidores exigem para manter ações mais arriscadas sobre títulos do Tesouro mais seguros, observou Garrib, da PGM Global. À medida que a economia e o mercado de ações se recuperam da pandemia em 2021, disse ele, isso pode explicar o aumento de “ações dos sonhos” sem rendimento e outros ativos altamente especulativos em meio ao dilúvio do QE.

No entanto, à medida que a economia se recupera e a inflação aumenta, o banco central começou a encolher seu balanço em junho, dobrando o ritmo para sua taxa máxima de US$ 95 bilhões por mês em setembro. Isso seria alcançado permitindo que US$ 60 bilhões em títulos do Tesouro e US$ 35 bilhões em títulos lastreados em hipotecas saíssem do balanço patrimonial sem reinvestimento. Nesse ritmo, o balanço patrimonial poderia encolher em US$ 1 trilhão em um ano.

A então presidente do Federal Reserve, Janet Yellen, disse que o desenrolar do balanço do Fed, que começou em 2017 após a longa recuperação da economia da crise de 2008-2009, deve ser tão emocionante quanto “ver a tinta secar”. Até o outono de 2019, o banco central tinha que pagar dinheiro em mercados monetários disfuncionais. O QE foi reintroduzido em 2020 em resposta à pandemia de Covid-19.

E economistas e analistas soaram o alarme sobre a possibilidade de uma repetição da crise de liquidez de 2019.

“Se o passado se repetir, é improvável que a redução do balanço do banco central seja um exercício totalmente benigno, e os passivos de demanda no balanço e fora do balanço do setor bancário precisarão ser cuidadosamente monitorados.” Raghuram Rajan avisadoO ex-governador do Reserve Bank of India e ex-economista-chefe do Fundo Monetário Internacional e outros pesquisadores apresentaram um artigo no simpósio anual do Fed de Kansas City em Jackson Hole, Wyoming, no mês passado.

A empresa de fundos de hedge Bridgewater Associates alertou em junho que a QT contribuiria Um “buraco de fluido” No mercado de títulos.

Até agora, uma combinação de velocidades de vento lentas e downsizing silenciou o efeito do QT até agora, mas isso está prestes a mudar, disse Garrib.

Ele observou que o QT geralmente é descrito no contexto do lado do ativo do balanço de um banco central, mas também é um lado do passivo importante para os mercados financeiros. Até agora, as reduções nos empréstimos do banco central se concentraram na Conta Geral do Tesouro, ou TGA, que serve efetivamente como conta corrente do governo.

Ele explicou que isso realmente ajudou a melhorar a liquidez do mercado porque o governo estava gastando dinheiro para pagar por bens e serviços. Não vai durar.

O Tesouro planeja aumentar os empréstimos nos próximos meses, o que aumentará o tamanho da TGA. Garib disse que o banco central resgatará agressivamente os títulos do Tesouro quando os vencimentos dos cupons forem insuficientes para atender aos saques mensais do balanço patrimonial como parte do QT.

O Tesouro efetivamente retira dinheiro da economia e o coloca na conta corrente do governo – um empate líquido – à medida que emite mais dívidas. Isso colocaria mais pressão sobre o setor privado para absorver esses títulos do tesouro, o que significaria menos dinheiro em outros ativos, disse ele.

A preocupação entre os investidores do mercado de ações é que a alta inflação significa que o banco central não terá a capacidade de pagar uma moeda de prata, como fez durante o estresse do mercado passado, disse Garrib, defendendo o aperto do banco central e de outros grandes bancos centrais. Os bancos podem estar preparando o mercado de ações para um teste das mínimas de junho, que podem se mover “significativamente abaixo” desses níveis.

“Não lute contra o Fed no caminho para cima e não lute com o Fed no caminho para baixo”, disse ele.

As ações subiram na sexta-feira, juntamente com o Dow Jones Industrial Average DJIA.

S&P 500 SPX,

e Nasdaq Composite COMP,

Encaixa uma sequência de três semanas de perdas semanais.

A próxima semana será marcada pela divulgação do índice de preços ao consumidor de agosto, que será analisado em busca de sinais de que a inflação está voltando a cair.

“Guru do álcool. Analista. Defensor da comida. Extremo aficionado por bacon. Totalmente conhecedor da internet. Viciado em cultura pop. Desbravador de viagens sutilmente encantador.”