A corretora de imóveis Compass Tech e a Compass para locatários e vendedores de seguros Tech Lemonade também entraram em colapso. Todos os olhos estão voltados para o acordo adiado SPAC para o corretor de hipotecas “técnico” da Better.com. Eu não posso esperar.

de Wolf Richter cerca de Rua do Lobo.

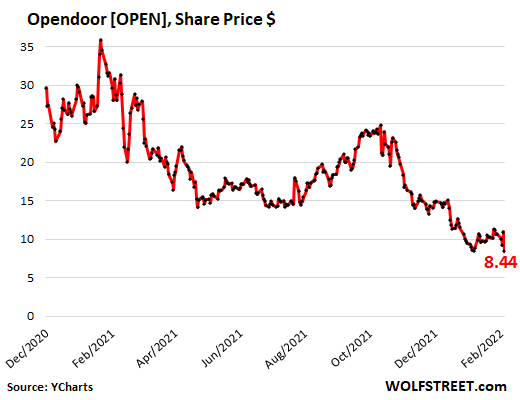

Mesmo na Sexta-feira Santa, segundo dia de uma grande recuperação após cinco dias de fortes quedas, as ações da imobiliária “tech”, Opendoor, caíram 23%, já tendo desabado nos meses anteriores.

Tecnologias de portas abertas [OPEN]quinta-feira à noite, foi mencionado A empresa perdeu US$ 191 milhões no quarto trimestre, elevando seu prejuízo líquido em 2021 para US$ 662 milhões, elevando sua perda total de quatro anos divulgada publicamente para US$ 1,5 bilhão. Como um flipper de casa pode perder US$ 1,5 bilhão em quatro anos? eu também não sei. Mas ainda não acabou. A empresa encerrou o ano com um estoque de 17.009 casas não vendidas.

A Opendoor abriu seu capital em dezembro de 2020, a um preço de IPO de US$ 31,47 em meio a um enorme pandemônio. Em fevereiro de 2021, as ações estão em US$ 39. Se “fevereiro de 2021” soa familiar, é porque esse é o mês em que o mercado de ações começou a cair abaixo da superfície, pois os valores altos começaram a cair um a um, cada um em sua própria programação. O estrago foi assim Relatórios iniciados em maio de 2021. E isso é apenas mais um capítulo porque está ficando pior. Na sexta-feira, as ações fecharam em US$ 8,44, queda de 78% em relação ao pico de fevereiro de 2021 e 73% abaixo do preço de IPO (dados via YCharts):

A Opendoor informou que comprou 36.908 casas em 2021, mas vendeu apenas 21.725 casas (por US$ 8 bilhões) durante o ano, deixando 17.098 casas não vendidas (US$ 6,1 bilhões) em estoque.

A Opendoor financiou essa ação com US$ 6,1 bilhões em dívidas “incontestáveis” respaldadas por suas casas. Nenhum recurso significa que se a Opendoor entrar em default, os credores ficam com a casa e não podem ir atrás dos outros ativos da Opendoor. Se a Opendoor não puder vender essas casas e pagar a dívida com os lucros, ela pode entregar as propriedades a credores e deixá-los se preocupar em vender as casas.

Além disso, a Opendor estava sob contrato para comprar 5.411 casas adicionais por US$ 1,9 bilhão.

Dois terços dessas 17.009 casas estão concluídas e prontas para revenda. Cerca de um terço (cerca de 5.500 casas) estão “em andamento” e não estão à venda. Qualquer uma dessas 17.000 casas que não estão listadas para venda, incluindo todas as 5.500 casas ainda em operação, estão em uma pilha desconhecida de casas vazias que não aparecem no “display” oficial de casas e que não aparecem como casas vazias também.

A Zillow fez o mesmo com uma grande parte de suas 7.000 casas que estavam presas no pipeline antes de deixar os negócios em novembro passado e vendeu essas casas principalmente para investidores institucionais, que agora estão tentando descobrir o que fazer com elas. Essas casas presas em um pipeline de house-fin que são trocadas estão vazias, mas não são mostradas vazias, não estão à venda e não são mostradas como ‘fornecimento’.

A troca de casas é fácil – parte um, comprar uma casa, quando o dinheiro não é um objetivo, e você pode gastar seus servidores o quanto quiser. O resto é difícil, e ganhar dinheiro com isso é ainda mais difícil, especialmente se você pagou muito em primeiro lugar. Acontece que a atividade não é adequada para pessoas que escrevem algas.

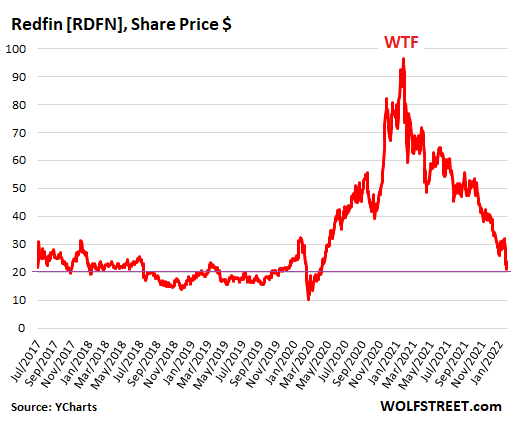

Redfinque originalmente era um corretor de imóveis on-line, também seguiu a mania de flipper house baseada em algoritmos a partir de 2020. E suas ações [RDFN] O foguete subiu em meio à confusão sem fim da multidão louca de pilotos e chegou a US$ 98,44 em fevereiro de 2021 – sim, em fevereiro novamente.

Então a ação começou um longo crash. Na sexta-feira, eles fecharam em US$ 21,83, tendo caído 78% em um ano. Eles agora estão abaixo de onde estavam após o primeiro dia de negociação após o IPO em julho de 2017:

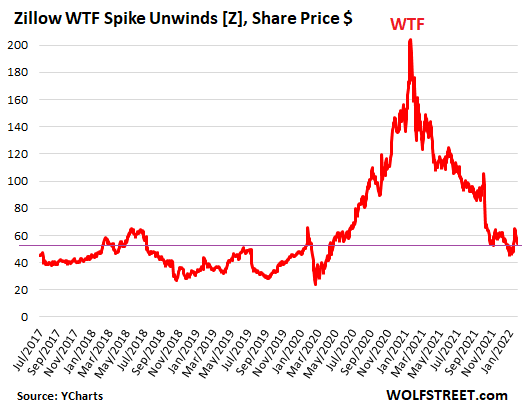

Zillow [ZG] Ela teve uma breve pausa em seu colapso quando anunciou em 10 de fevereiro que havia perdido US $ 881 milhões em 2021 em seu empreendimento doméstico, que Veio antiaderente em novembro de 2021quando revelou que estava demitindo 25% de seus funcionários e saindo do negócio de troca de casas, se livrando das 7.000 casas que havia comprado.

Mais tarde, ela revelou que vendeu a maioria dessas casas para investidores institucionais – não para pessoas que poderiam querer morar nelas. Até que essas casas vagas sejam colocadas à venda, elas não aparecem na “oferta” oficial e muitas podem eventualmente aparecer no mercado de aluguel. E enquanto tudo isso está acontecendo enquanto eles são embaralhados, eles também não aparecem como vagos.

A perda de US$ 881 milhões foi menor do que o esperado, e as ações magicamente se recuperaram nos próximos três dias de negociação, mas desde então desistiram de parte dela. As ações fecharam na sexta-feira em US$ 57,95, uma queda de 73% em relação às máximas de um ano atrás, e em torno do nível que estavam em fevereiro de 2020 antes do crash:

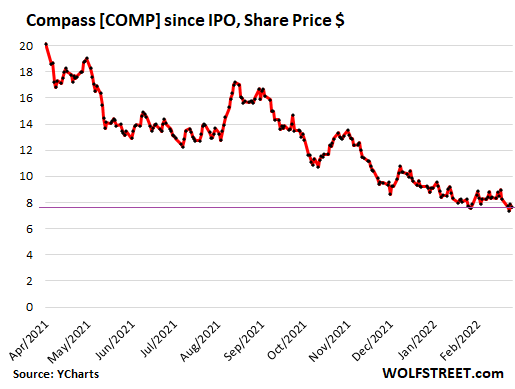

bússola, uma corretora de imóveis que se autodenomina uma “empresa de tecnologia que está reinventando o espaço”, é um desses exemplos – um dos muitos – quando você percebe que algo está seriamente errado em Wall Street. Mas bem, as pessoas gostam de seus aplicativos de negociação e, se melhorar, que seja.

A Compass cresceu usando o dinheiro do Softbank e de outros investidores para comprar corretores de imóveis em todo o país. Ao longo dos cinco anos de demonstrações financeiras divulgadas publicamente, a Compass perdeu US$ 1,44 bilhão. Como pode um corretor de imóveis no mercado imobiliário mais quente, sem perguntas, perder US$ 1,44 bilhão? Esta foi uma pergunta retórica.

seta da bússola [COMP] Ele atingiu o pico no primeiro dia de negociação, após sua oferta pública inicial em abril do ano passado, a US$ 22,11 e caiu desde então. Eles fecharam a US$ 7,65 na sexta-feira, tendo caído 65% nos 10 meses desde a alta do primeiro dia de negociação, e agora estão 58% abaixo do preço de IPO de US$ 18 por ação:

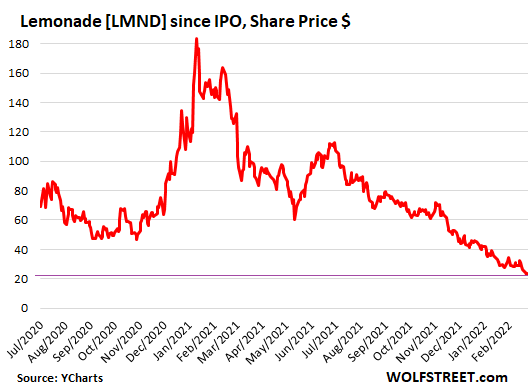

Limonada [LMND], que foi promovida como uma “empresa de tecnologia de seguros” e vende seguros para locatários, proprietários de imóveis, donos de animais de estimação etc., abriu o capital em julho de 2020 a US$ 29 por ação e em seu primeiro dia de negociação, em meio a um grande alvoroço, aumentou 139% . Em seguida, continuou a subir até atingir US$ 182 em janeiro de 2021. Então veio fevereiro de 2021, quando toda a oferta começou a entrar em colapso.

Na sexta-feira, as ações fecharam em US$ 23,48, 83% abaixo de sua alta e 19% abaixo do preço do IPO nunca negociado porque a primeira negociação foi de US$ 50 por ação, fazendo com que os críticos das ações de tecnologia lamentassem como a empresa “precificou mal o IPO” e o quantidade de dinheiro “deixada na mesa”. Sim, era assim que o lance era louco na época.

Esperando o preço das ações cair é Better.com, um credor hipotecário “tecnológico”, desenvolvido pelo Softbank. Ainda não é uma ação negociada publicamente porque sua fusão com a SPAC foi adiada em dezembro de 2021, depois que o CEO demitiu 900 funcionários, principalmente na Índia, por meio de uma reunião viral do Zoom, aquele idiota.

Com a fusão do SPAC e, portanto, o atraso no fluxo de caixa, a empresa levantou US$ 750 milhões do Softbank e seus patrocinadores do SPAC porque esses tipos de empresas estão constantemente queimando grandes quantidades de dinheiro e precisam constantemente de dinheiro novo para queimar.

Então, estou ansioso pelo momento em que as ações finalmente começarão a ser negociadas para que eu possa adicioná-las à minha lista de ações de “tecnologia” imobiliárias em colapso. Isso deve ser uma coisa boa. Então, vamos torcer para que a fusão com a SPAC aconteça.

Gosta de ler WOLF STREET e quer apoiá-lo? Use bloqueadores de anúncios – eu entendo totalmente o porquê – mas você gostaria de apoiar o site? Você pode doar. Eu agradeço muito. Clique em uma caneca de cerveja e chá gelado para aprender a fazer:

Você gostaria de ser notificado por e-mail quando WOLF STREET publicar um novo artigo? Registre-se aqui.

“Aficionado por música. Jogador. Praticante de álcool. Leitor profissional. Estudioso da web.”