O aperto quantitativo eliminou 38% dos títulos do Tesouro e 27% dos títulos do Tesouro garantidos por hipotecas que o QE adicionou durante a pandemia.

Escrito por Wolf Richter para WOLF STREET.

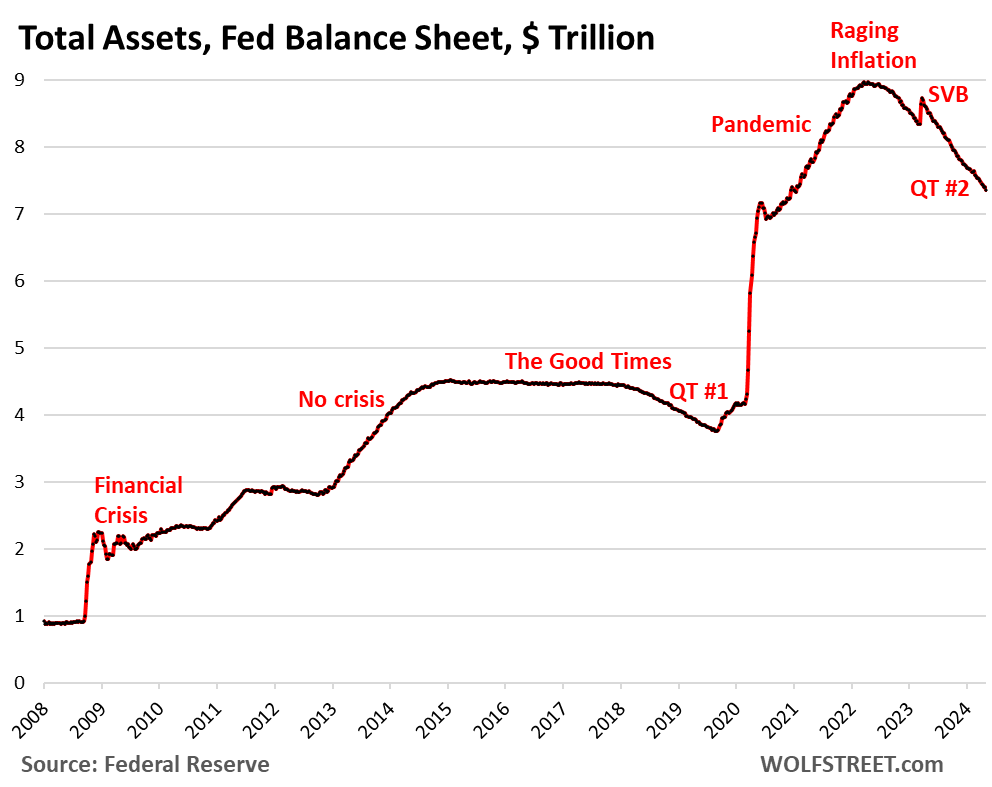

O total de ativos no balanço do Fed caiu 77 mil milhões de dólares em abril, para 7,36 biliões de dólares, o nível mais baixo desde dezembro de 2020, de acordo com o balanço semanal do Fed hoje. Desde o fim da flexibilização quantitativa em Abril de 2022, a Fed perdeu 1,60 biliões de dólares.

Depois de meses a falar sobre isto, a Fed esclareceu agora oficialmente quando, como e até que ponto irá abrandar o intervalo QT. Estão tentando reduzir ao máximo o balanço sem inflacionar nada, e farão isso com facilidade, essa é a esperança.

- Começa em junho

- A saída máxima do Tesouro foi reduzida de US$ 60 bilhões para US$ 25 bilhões

- O limite de segundo turno para MBS permanece inalterado em US$ 35 bilhões

- Se Mohammed bin Salman ficar sem dinheiro mais rápido do que 35 mil milhões de dólares por mês, o excedente será substituído por títulos do Tesouro, e não por Mohammed bin Salman.

- Mohammed bin Salman desaparecerá essencialmente do balanço no “longo prazo”.

Qt por categoria.

Letras do Tesouro: – 57 mil milhões de dólares em abril – 1,25 biliões de dólares desde o pico em junho de 2022, para 4,52 biliões de dólares, o nível mais baixo desde outubro de 2020.

A Fed despejou agora 38% dos 3,27 biliões de dólares em títulos do Tesouro que adicionou durante o seu programa de flexibilização quantitativa pandémica.

Os títulos do Tesouro (títulos de 2 a 10 anos) e os títulos do Tesouro (títulos de 20 e 30 anos) “rolam” o balanço patrimonial no meio do mês e no final do mês, quando vencem e o Fed fica com a cara valor pago. A rolagem máxima é de US$ 60 bilhões por mês, e esse valor foi reduzido aproximadamente, deduzindo a proteção contra a inflação que o Fed ganha com os Títulos do Tesouro Protegidos contra a Inflação (TIPS), que é adicionada ao principal do TIPS.

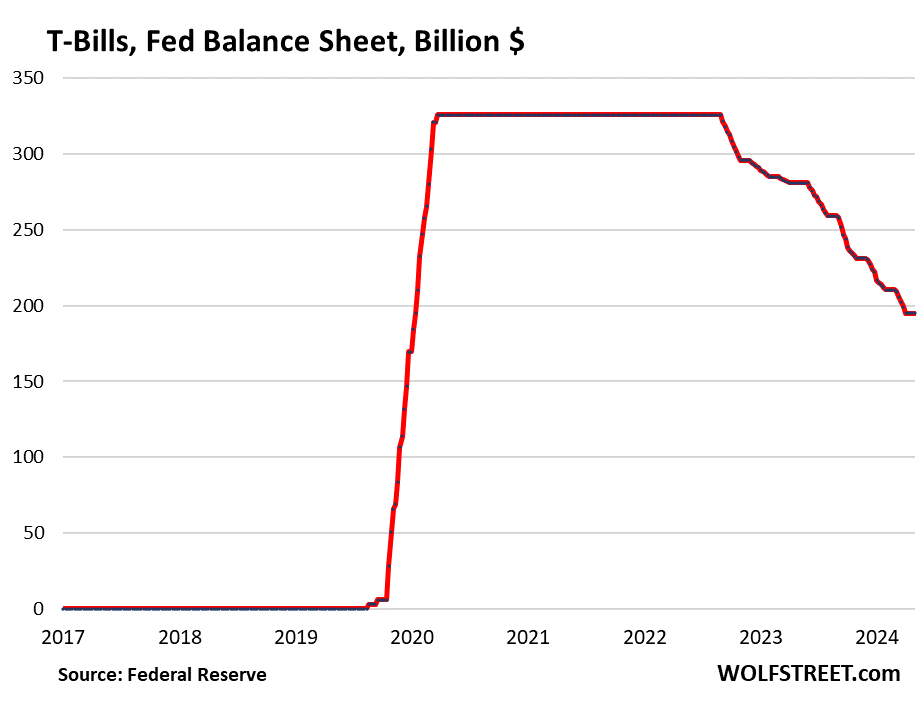

Letras do Tesouro. Inalterado em abril em US$ 195 bilhões. Esses títulos com prazos de até um ano estão incluídos nos US$ 4,52 trilhões em títulos do Tesouro no balanço do Federal Reserve. Mas eles desempenham um papel especial no QT.

A Fed permite que sejam emitidos (não os substitui quando vencem) apenas se não houver títulos do Tesouro de longo prazo suficientes para atingir o limite mensal de 60 mil milhões de dólares. Isto permitiu ao Fed descarregar cerca de 60 mil milhões de dólares em títulos do Tesouro todos os meses.

De Março de 2020 até ao aumento do período QT, a Fed deteve 326 mil milhões de dólares em títulos do Tesouro, que substituiu continuamente à medida que venciam (linha sólida no gráfico abaixo).

O QT mais lento começa em junho Você seguirá o mesmo princípio com títulos do tesouro. Mas o primeiro mês em que as dotações do Tesouro ficam abaixo do novo limite máximo de 25 mil milhões de dólares é Setembro de 2025 (17 mil milhões de dólares). Assim, os títulos do Tesouro no balanço permanecerão inalterados em 195 mil milhões de dólares até então, mesmo com o surgimento de títulos e obrigações:

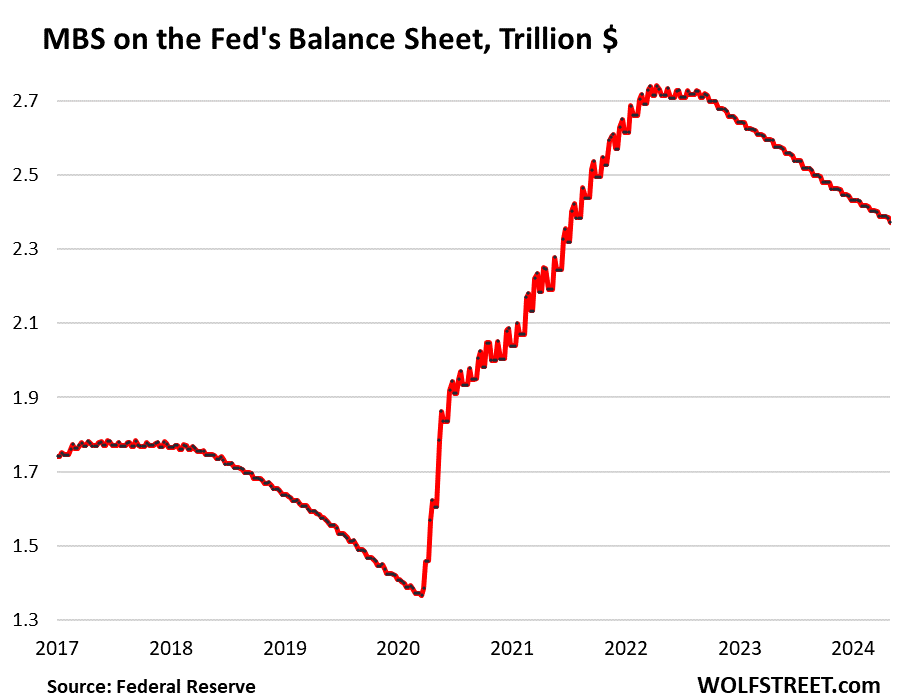

Títulos garantidos por hipotecas (MBS): – 16 mil milhões de dólares em Abril – 368 mil milhões de dólares desde o pico, para 2,37 biliões de dólares, o nível mais baixo desde Julho de 2021. A Fed desistiu de 27% dos empréstimos garantidos por hipotecas que adicionou durante a flexibilização quantitativa pandémica.

Os MBS são retirados do balanço principalmente através de pagamentos de capital de repasse que os proprietários recebem quando a hipoteca é liquidada (as casas hipotecadas são vendidas, as hipotecas são refinanciadas) e quando os pagamentos da hipoteca são feitos.

Mas as vendas de casas existentes caíram, os refinanciamentos de hipotecas entraram em colapso, pelo que foram liquidadas menos hipotecas, os pagamentos de capital principal aos detentores de obrigações hipotecárias, como a Fed, caíram drasticamente e o MBS desequilibrou-se a um ritmo muito mais lento, partindo do máximo de 35 mil milhões de dólares. .

Sob QT é mais lento A partir de junho, o limite máximo para MBS permanecerá em US$ 35 bilhões. Quando o mercado imobiliário sair do congelamento e o volume de vendas subir para níveis mais normais, os rendimentos das hipotecas aumentarão, de modo que os pagamentos do principal aos detentores de títulos hipotecários aumentarão, as rolagens dos títulos hipotecários aumentarão em relação aos níveis atuais e a curva no gráfico abaixo ficará mais íngreme.

Se os pagamentos de capital de repasse excederem US$ 35 bilhões – durante o boom imobiliário pandêmico, ultrapassaram US$ 110 bilhões em vários meses – o excesso será substituído por títulos do Tesouro, e não por títulos do Tesouro garantidos por hipotecas, já que o Fed quer eliminar gradualmente os títulos do Tesouro garantidos por hipotecas. . em seu balanço.

Instalações de liquidez bancária.

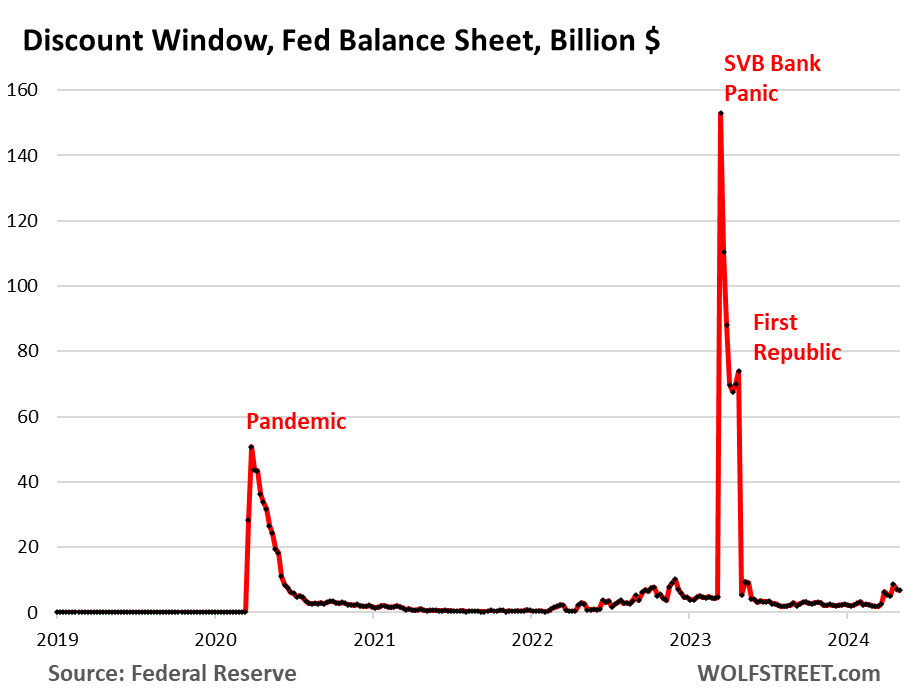

Janela de desconto: + US$ 1,3 bilhão em abril, para US$ 6,8 bilhões. Durante o pânico bancário de março de 2023, os empréstimos aumentaram brevemente para 153 mil milhões de dólares.

A janela de desconto é a oferta clássica de liquidez do Fed aos bancos. A Fed cobra actualmente aos bancos juros de 5,5% sobre estes empréstimos – uma das cinco taxas de juro – e exige garantias de valor de mercado, o que é um dinheiro caro para os bancos, e há um estigma associado ao empréstimo na janela de desconto, por isso os bancos não o fazem. isto. Eles só utilizam esta facilidade se necessário, embora o Fed os exorte a utilizá-la com mais regularidade.

Programa de financiamento a prazo bancário (BTFP): – US$ 6,4 bilhões em abril para US$ 124 bilhões.

Remendado durante um fim de semana de pânico em março de 2023, após o fracasso do SVB, o BTFP tinha uma falha fatal: seu preço dependia do preço de mercado. Quando a mania de redução das taxas de juro começou em Novembro de 2023, as taxas de mercado caíram mesmo quando a Fed manteve as taxas de juro estáveis, incluindo os 5,4% que paga aos bancos sobre as reservas. Alguns bancos mais pequenos usaram então o BTFP para obter lucros de arbitragem, contraindo empréstimos do BTFP a uma taxa de mercado mais baixa e depois deixando o dinheiro na sua conta de reserva com o Fed para ganhar 5,4%. Essa arbitragem fez com que os saldos do BTFP subissem para US$ 168 bilhões.

Frustrado por ver o BTFP ser utilizado indevidamente para obter lucros, o Fed encerrou a oportunidade de arbitragem em Janeiro, alterando a taxa. Também permitiu que o BTFP expirasse em 11 de março. Os empréstimos obtidos antes de 11 de março ainda podem ser implementados por um ano. Até 11 de março de 2025, o BTFP será zero.

Balanço após 12 meses de desaceleração do QT.

Em Maio, a Fed pretende desfazer-se de mais 75 mil milhões de dólares em activos, o que reduziria o balanço para cerca de 7,28 biliões de dólares. Em junho, começa o QT mais lento. Após os primeiros 12 meses de QT mais lento, até o final de maio de 2025, os ativos totais poderão ser inferiores nestes valores:

- Se os pagamentos do principal da MBS continuarem em 15 mil milhões de dólares por mês, em vez de acelerarem, serão removidos 180 mil milhões de dólares até ao final de maio de 2025.

- A subtração de 25 mil milhões de dólares do Tesouro removeria 300 mil milhões de dólares até ao final de maio de 2025.

- O BTFP chegará a zero em março de 2025, arrecadando US$ 124 bilhões.

- Os prêmios não consumidos chegam a US$ 2,2 bilhões por mês, ou US$ 26 bilhões em 12 meses.

- Total: menos US$ 630 bilhões até o final de maio de 2025.

Portanto, sem uma aceleração da implementação do MBS, o balanço diminuirá para aproximadamente 6,63 biliões de dólares até ao final de Maio de 2025.

Gostou de ler WOLF STREET e quer apoiá-lo? Você pode doar. Eu aprecio muito isso. Clique na caneca de cerveja e chá gelado para saber como:

Gostaria de ser notificado por e-mail quando o WOLF STREET publicar um novo artigo? Registre-se aqui.

“Aficionado por música. Jogador. Praticante de álcool. Leitor profissional. Estudioso da web.”