Os estoques totais de dívida das famílias aumentaram US$ 16 bilhões no segundo trimestre de 2023, de acordo com as últimas Relatório trimestral sobre a dívida e o crédito das famílias Do Federal Reserve Bank de Nova York Data Center Microeconômico. Isso reflete um aumento modesto em relação ao primeiro trimestre. Os saldos de cartões de crédito tiveram o maior aumento de todos os tipos de dívida – US$ 45 bilhões – e agora estão em US$ 1,03 trilhão, superando US$ 1 trilhão em termos nominais pela primeira vez na história da rede. Após uma forte contração no primeiro ano da pandemia, os saldos dos cartões de crédito registraram sete quartos do crescimento ano a ano. O segundo trimestre de 2023 registrou um rápido aumento de 16,2% em relação ao ano anterior, continuando essa forte tendência. À medida que os saldos dos cartões de crédito atingem máximos históricos, analisamos como os empréstimos e pagamentos evoluirão usando o Federal Reserve Bank de Nova York Painel de Crédito ao Consumidor (CCP), que é baseado em dados anônimos do relatório de crédito da Equifax.

Emissão de cartão de crédito

Os cartões de crédito são a forma mais prevalente de dívida doméstica e continuam a ser mais prevalentes. Lembre-se de que existem 70 milhões de contas de cartão de crédito abertas a mais do que em 2019, antes da pandemia. Além disso, cerca de 69% dos americanos tinham uma conta de cartão de crédito no segundo trimestre de 2023, acima dos 65% em dezembro de 2019 e apenas 59% em dezembro de 2013. E enquanto os empréstimos diminuíram durante o primeiro ano da pandemia, as emissões de cartão de crédito têm sido bastante elevados desde então.

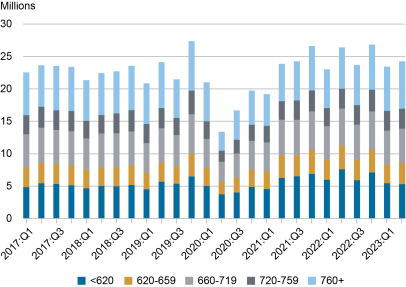

No gráfico abaixo, mostramos a abertura de novas contas de cartão de crédito, discriminadas pela pontuação de crédito dos mutuários. A emissão de cartão de crédito tem sido bastante estável no geral, com uma média de cerca de 23 milhões de emissões de cartão de crédito por trimestre entre 2017-2019. O início da pandemia causou um declínio acentuado na emissão de novos cartões de crédito, com apenas 13 milhões de cartões emitidos no segundo trimestre de 2020. Mas no segundo trimestre de 2021, os empréstimos haviam retornado em todos os grupos de classificação de crédito.

Os mutuários subprime viram a emissão de cartões aumentar em 2021 e 2022, embora pareça ter diminuído no primeiro semestre de 2023. Em contraste, a emissão de cartões se expandiu para os mutuários com as pontuações de crédito mais altas – aqueles com mais de 760 – durante o primeiro semestre de 2023. Esse aperto relativo é consistente com outros relatórios: Pesquisa de opinião do Senior Loan Bureau de julho de 2023 sobre práticas de empréstimos bancários (SLOOS) Padrões de aperto para todos os padrões de empréstimos ao consumidor, junho de 2023 Pesquisa de acesso ao crédito SCE Ele mostrou um aumento nas taxas de rejeição de pedidos de crédito, especialmente entre aqueles com baixa pontuação de crédito.

Emissão de cartão de crédito de acordo com pontos de crédito

Atraso no cartão de crédito

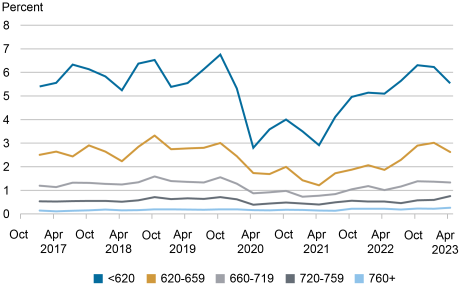

Em fevereiro, escrevemos sobre o aumento da inadimplência e nosso plano de continuar monitorando a situação. As taxas de inadimplência voltaram aos níveis pré-pandêmicos. No gráfico abaixo, classificamos as conversões em inadimplência pela pontuação de crédito do mutuário em questão. Esse quadro é consistente com um retorno às tendências pré-COVID após um período de taxas de inadimplência extraordinariamente baixas durante a pandemia, quando a tolerância, o aumento da renda e as oportunidades de consumo eram limitadas, o que significa que os mutuários estavam em melhor posição para pagar suas dívidas. Os dois últimos trimestres parecem estar mostrando alguma estabilidade. Observe que essas taxas diferem da taxa de transição calculada em Relatório trimestral Porque eles não são formatados e usam dados mais detalhados.

O nível de taxas de atraso de pagamento foi descontinuado

Mude para um atraso de pagamento de 30 dias ou mais

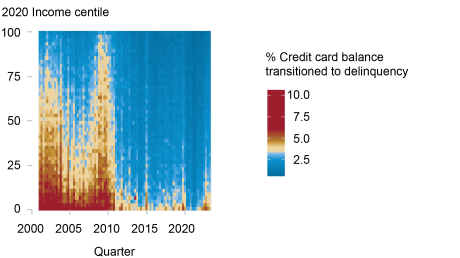

Finalmente, consideramos o desempenho da dívida por renda para determinar se as estatísticas agregadas podem mascarar os desafios econômicos inerentes às comunidades de baixa renda. Agregamos os mutuários usando sua Renda Bruta Média Ajustada pelo Código Postal como um substituto para a receita, usando dados do IRS (Renda do Código Postal). No diagrama de padrão de mapa de calor abaixo, representamos a inadimplência do cartão de crédito agregada pela renda do código postal, mostrada no eixo y, com a porcentagem de inadimplência indicada pela cor. Aqui, primeiro vemos que as áreas de renda mais baixa historicamente tiveram taxas de inadimplência mais altas, enquanto as áreas de renda mais alta normalmente apresentam melhor desempenho da dívida. Mas antes da Grande Crise Financeira, a inadimplência no cartão de crédito era mais prevalente, mesmo em áreas de alta renda, e até aumentou entre 2008 e 2010. Mas agora, após um breve período de inadimplência extraordinariamente baixa entre 2020-22, eles voltaram. as taxas de pagamento voltaram ao normal em níveis pré-pandêmicos, mesmo em áreas de baixa renda.

Cartão de crédito atrasado por CEP de renda

Apesar dos muitos ventos contrários que os consumidores americanos enfrentaram no ano passado – aumento das taxas de juros, pressões inflacionárias pós-pandemia, recentes falências de bancos – há poucas evidências de dificuldades financeiras generalizadas para os consumidores. Até agora, os consumidores americanos resistiram às dificuldades econômicas dos períodos pandêmico e pós-pandêmico. No entanto, saldos crescentes podem representar desafios para alguns mutuários, e retomar os pagamentos de empréstimos estudantis neste outono pode adicionar estresse financeiro adicional para muitos mutuários estudantis. Até agora, no entanto, o crédito às famílias está mostrando alguns sinais iniciais de estabilização na saúde pré-pandêmica, embora com saldos nominais mais elevados.

André F Huggott Ele é o diretor interino de pesquisa e presidente do Grupo de Pesquisa e Estatística do Federal Reserve Bank de Nova York.

Donghun Lee Consultor de Pesquisa Econômica em Estudos de Comportamento do Consumidor no Grupo de Pesquisa e Estatística do Federal Reserve Bank de Nova York.

Daniel Mangrum Ele é Economista de Pesquisa em Estudos de Crescimento Equitativo no Grupo de Pesquisa e Estatística do Federal Reserve Bank de Nova York.

Joel Scully Ele é o diretor econômico regional do Grupo de Pesquisa e Estatística do Federal Reserve Bank de Nova York.

Wilbert van der Klawe Consultor de Pesquisa Econômica para Família e Pesquisa de Políticas Públicas no Grupo de Pesquisa e Estatística do Federal Reserve Bank de Nova York.

Como citar este post:

Andrew Huot, Donghoon Lee, Daniel Mangrum, Joel Scully e Wilbert van der Klawe, “Credit Card Markets Returning to Normal Post-Pandemic Halt,” Federal Reserve Bank of New York Economia da Rua da Liberdade8 de agosto de 2023, https://libertystreeteconomics.newyorkfed.org/2023/08/credit-card-markets-head-back-to-normal-after-pandemic-pause/.

Isenção de responsabilidade

As opiniões expressas nesta publicação são do(s) autor(es) e não refletem necessariamente a posição do Federal Reserve Bank of New York ou do Federal Reserve System. Eventuais erros ou omissões são de responsabilidade do(s) autor(es).

“Aficionado por música. Jogador. Praticante de álcool. Leitor profissional. Estudioso da web.”