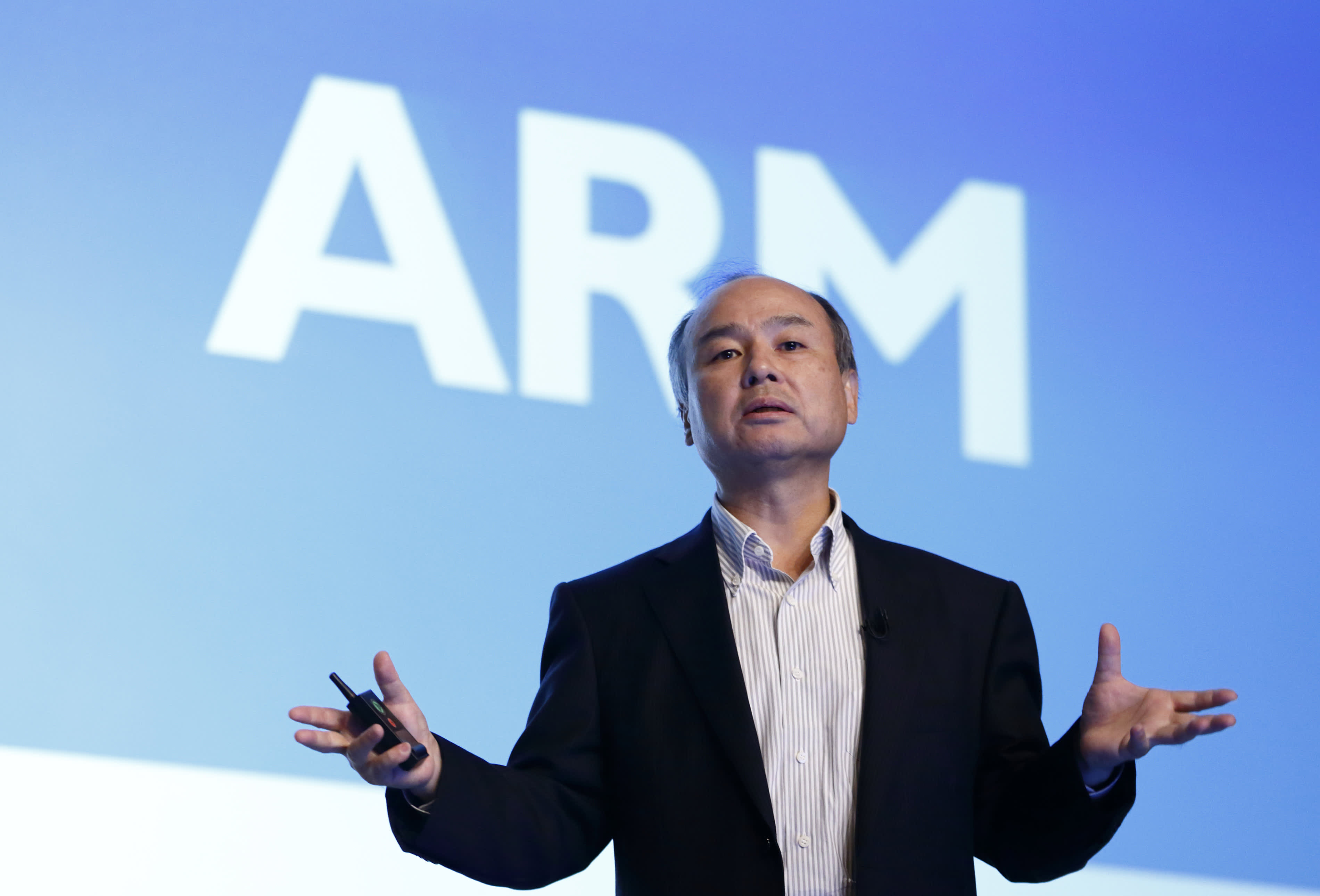

O bilionário Masayoshi Son, presidente e CEO do SoftBank Group Corp. , fala em frente a um monitor exibindo o logotipo da ARM Holdings durante uma coletiva de imprensa em Tóquio em 28 de julho de 2016.

Tomohiro Ohsumi | bloomberg | Getty Images

Arm disse no sábado que a Arm, fabricante de chips do SoftBank Group Corp., se candidatou confidencialmente aos reguladores para listar no mercado de ações dos EUA, abrindo caminho para a maior oferta pública inicial do ano.

A apresentação do IPO mostra que o SoftBank está avançando com a oferta de grande sucesso, apesar das condições adversas do mercado, depois de dizer em março que planeja listar a Arm no mercado de ações dos EUA.

Os IPOs dos EUA, excluindo listagens de SPAs, caíram cerca de 22%, para um total de apenas US$ 2,35 bilhões desde o início do ano, de acordo com a Dealogic, já que a volatilidade do mercado de ações e a incerteza econômica amorteceram muitas ambições de IPO.

Pessoas familiarizadas com o assunto disseram que a Arm planeja vender suas ações na Nasdaq ainda este ano, enquanto busca levantar entre US$ 8 bilhões e US$ 10 bilhões. Em um comunicado confirmando um relatório anterior da Reuters sobre a oferta pública inicial planejada, Arm disse que o tamanho e a faixa de preço da oferta ainda não foram determinados.

As fontes alertaram que o momento exato e o tamanho do IPO estão sujeitos às condições do mercado e pediram para não serem identificadas porque é uma questão de confidencialidade.

SoftBank e Arm se recusaram a comentar.

Há sinais de que o mercado de IPOs está começando a descongelar. A Johnson & Johnson está se preparando para listar a empresa de saúde do consumidor Kenvue em Nova York na próxima semana, esperando levantar cerca de US$ 3,5 bilhões.

O SoftBank tem como alvo a listagem da Arm desde que a venda de US$ 40 bilhões do designer de chips para a Nvidia fracassou no ano passado devido a objeções de reguladores antitruste dos Estados Unidos e da Europa.

Desde então, o negócio da Arm superou a indústria de chips mais ampla graças ao seu foco em servidores de data center e hardware de PC que geram pagamentos de royalties mais altos. A empresa disse que as vendas aumentaram 28% em seu trimestre mais recente.

Espera-se que o IPO da Arm impulsione a sorte do SoftBank, que está lutando para recuperar seu gigante Vision Fund, que foi atingido por perdas devido às avaliações mais baixas de muitas de suas participações em startups de tecnologia.

No início deste ano, a Arm rejeitou uma campanha do governo britânico para listar suas ações em Londres e disse que continuaria a flutuar na bolsa de valores dos Estados Unidos.

As preparações do IPO da Arm estão sendo lideradas pelo Goldman Sachs, JPMorgan Chase & Co, Barclays e Mizuho Financial Group.

“Aficionado por música. Jogador. Praticante de álcool. Leitor profissional. Estudioso da web.”