O número mágico em 2018 foi de cerca de 4,8%. Em 2006, era cerca de 6%. Mas com os preços das casas de hoje? Aqui estão os sinais.

de Wolf Richter cerca de Rua do Lobo.

A taxa de juros semanal média para hipotecas de taxa fixa de 30 anos com saldos de empréstimos correspondentes subiu para 4,06% na semana encerrada em 18 de fevereiro, a segunda semana consecutiva acima de 4% e a mais alta desde julho de 2019, segundo a Mortgage. Associação dos banqueiros hoje. A taxa média de hipotecas de taxa fixa de 30 anos apoiadas pela FHA aumentou para 4,09%.

Então, onde está o número mágico além do qual esse mercado imobiliário altamente inchado começa a sentir a pressão das altas taxas de hipoteca?

Mas as taxas de hipoteca ainda são ridiculamente baixas, em face da inflação do IPC que saltou para 7,5% e agora está ainda Alimentado pela contínua supressão das taxas de juros do Federal Reserve e flexibilização quantitativa – tornando isso Fed mais imprudente de todos os tempos.

O “número mágico” em 2018.

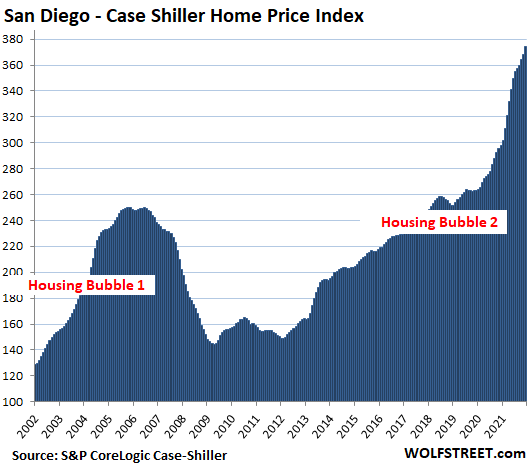

No outono de 2018, com as taxas de hipoteca chegando a 5%, o mercado imobiliário começou a cair e as ações caíram. O número mágico na época parecia estar em torno de 4,8%, e quando as taxas de hipoteca subiram mais do que em setembro, tudo começou a desmoronar.

Depois que o S&P 500 caiu cerca de 20% em 24 de dezembro de 2018, e com o enfraquecimento do mercado imobiliário, o presidente do Fed, Powell, sucumbiu ao martelo diário de Trump e fez a agora infame virada.

No entanto, naquela época, no início de 2019, a inflação era menos A meta do Fed, medida pelo “core PCE”, é de 1,6%, o que deu a Powell uma folha de figueira.

Agora a inflação é a pior em 40 anos e está subindo, e As ‘despesas básicas de consumo pessoal’ infladas são 2,5 vezes O objetivo do Federal Reserve. É a inflação agora que está batendo Powell diariamente – ele se fez de bobo chamando esse monstro que ele desencadeou de “temporariamente” quando todos já sabiam que ele escalaria para um nível mais alto.

Então, onde está o número mágico desta vez, após o qual o mercado imobiliário começa a sentir a pressão?

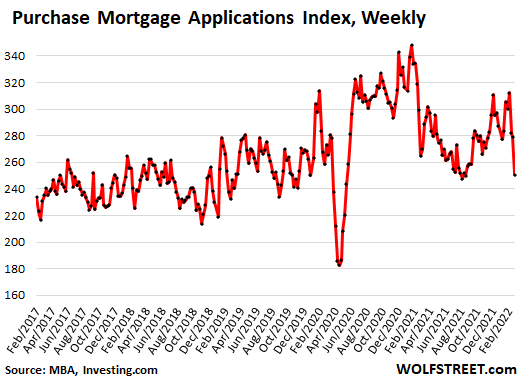

Os pedidos de hipoteca para compra de casa caíram acentuadamente por três semanas consecutivas, coincidindo com o aumento das taxas de hipoteca, e na semana que terminou em 18 de fevereiro, atingiram seus níveis mais baixos por um breve período em agosto de 2021, e depois durante o período de fechamento, para entrar no fundo. Do intervalo em 2019. O Índice de aplicativos de hipotecas MBA caiu 28% em relação aos altos da pandemia em janeiro de 2021 (dados via Investing.com):

“Número Mágico” 2006.

Não mostrado no gráfico: De volta ao pico da bolha imobiliária 1, em janeiro de 2005, o Índice de Compra e Hipoteca do MBA atingiu 500 – o dobro do nível de hoje – antes de entrar em colapso.

Na época, o Fed estava no meio de um ciclo de aumento de taxas, elevando a taxa dos fundos federais de 1,0% em junho de 2004 para 5,25% em julho de 2006, empurrando a taxa média de hipoteca fixa de 30 anos para 6,4%. Naquela época, o mercado imobiliário começou muito lentamente a entrar em colapso.

O índice Nasdaq começou a cair no verão de 2007, e pouco a pouco tudo explodiu de forma global, pontuado pela quebra do Lehman em setembro de 2008.

Altas taxas de hipoteca, quando os preços das casas já estão altos, são muito desafiadores nos mercados imobiliários. E as taxas de juros mais altas geralmente são duras para as ações.

Então, onde estava o número mágico naquela época? Aparentemente, 6,4% para uma hipoteca de taxa fixa de 30 anos, a preços de habitação da bolha 1, estava acima do número mágico.

Pedidos de hipoteca declinam.

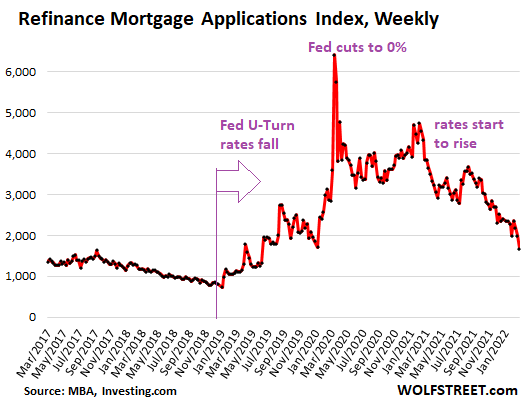

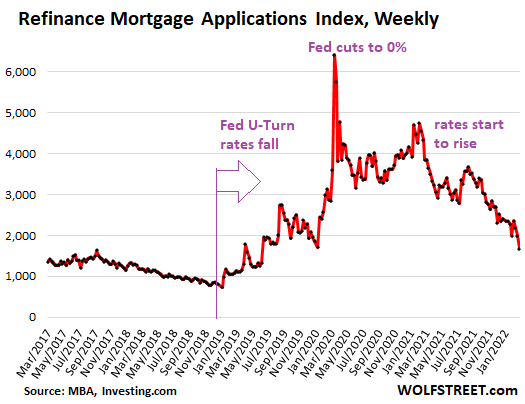

O aumento das taxas de hipoteca significa que as famílias estão colocando em risco o refinanciamento de suas hipotecas. Isso está acontecendo apesar da explosão histórica nos preços das casas que traz consigo muito patrimônio imobiliário que pode ser extraído com uma referência de saque.

O MBA Mortgage Refinance Applications Index caiu para seu nível mais baixo desde junho de 2019 e caiu 74% em relação às altas epidêmicas – as taxas de hipoteca estão apenas começando a subir e ainda são ridiculamente baixas, uma vez que a inflação do IPC disparou. Para 7,5% (dados via Investing.com):

O número mágico agora.

Os compradores de casa pela primeira vez, enfrentando altas taxas de hipoteca e preços crescentes, já saíram desse mercado ridiculamente inchado pelo Federal Reserve, à medida que investidores e compradores de dinheiro se amontoavam no mercado.

Em janeiro, os compradores de primeira viagem caíram para apenas 27% do total de compras de imóveis, ante 30% em dezembro e 34% em todo o ano de 2021, de acordo com a Associação Nacional de Corretores de Imóveis.

No futuro, “alguns compradores de renda média que mal se qualificaram para uma hipoteca quando as taxas de juros estavam baixas, agora não poderão pagar uma hipoteca”, disse a NAR.

A cada aumento nos preços das casas e a cada aumento nas taxas de hipoteca, mais camadas de compradores em potencial são varridas da mesa. A princípio, ninguém percebeu, mas depois as camadas começaram a se acumular e, em algum momento, os compradores comuns – como os compradores de primeira viagem – começaram a enfraquecer. Isto é o que vemos agora.

A princípio, compradores e investidores em dinheiro podem compensar a diferença. Foi o que aconteceu durante o período da “Bolha Habitacional 1”, que foi impulsionado em parte pelos investidores, que se tornaram o centro da crise das hipotecas quando se mudaram de muitas propriedades ao mesmo tempo.

Investidores individuais, ou compradores de segundas residências, entraram no mercado e representaram 22% das compras de casas em janeiro, ante 17% em dezembro e 15% em janeiro do ano passado, segundo a NAR.

Todas as compras em dinheiro saltaram para 27% das compras de casas em janeiro, ante 23% em dezembro e 19% em janeiro de 2021, de acordo com um relatório da NAR.

Mas em janeiro, as taxas de hipoteca ainda estavam na faixa de 3,5% a 3,7%, bem abaixo da linha de 4%. De fato, camadas visíveis de compradores de primeira viagem estão começando a sair de um mercado artificialmente inflado pelas políticas monetárias imprudentes do Fed, que agora enfrentam taxas de hipoteca crescentes, mas ainda artificialmente baixas.

Assim, o número mágico agora para a média de hipotecas de taxa fixa de 30 anos parece estar um pouco ao norte de 4%, o nível em que camadas de compradores em potencial, como compradores de primeira viagem, desaparecem do mercado. Isso já está acontecendo.

Por enquanto, como da última vez, investidores entusiasmados estão fazendo a diferença, mas se aprendermos alguma coisa com o desastre de 15 anos atrás, esse entusiasmo dos investidores também desaparecerá nesses mercados ridiculamente inflados quando as taxas de juros subirem diante do aumento dos preços das casas. é o caso em As bolhas imobiliárias mais luxuosas da América:

Gosta de ler WOLF STREET e quer apoiá-lo? Use bloqueadores de anúncios – eu entendo totalmente o porquê – mas você gostaria de apoiar o site? Você pode doar. Eu agradeço muito. Clique em uma caneca de cerveja e chá gelado para aprender a fazer:

Você gostaria de ser notificado por e-mail quando WOLF STREET publicar um novo artigo? Registre-se aqui.

“Aficionado por música. Jogador. Praticante de álcool. Leitor profissional. Estudioso da web.”